Com a redução da taxa básica de juros do Banco Central, pela sétima vez consecutiva, para 3% os rendimentos das pessoas vão ficar abaixo da inflação de 12 meses de 3,30%. É a menor taxa de juros nominais adotada no Brasil com a intenção de contribuir para o enfrentamento da queda da demanda e produção provocada pela paralisia causa pela pandemia do novo coronavírus.

Os efeitos desta redução de juros sobre a tomada de decisão do consumidor ou investidor serão praticamente nulos tendo em vista que ninguém de bom senso nesta situação tomará dinheiro em banco. Isso porque as taxas finais praticadas pelas instituições financeiras são muito superiores à taxa básica em função dos spread cobrados para cobrir os impostos, riscos e lucros dos bancos. Sem falar que pouca gente estará propenso a tomar dinheiro emprestado para ampliar produção ou novos investimentos sem um mercado consumidor demandando seus produtos.

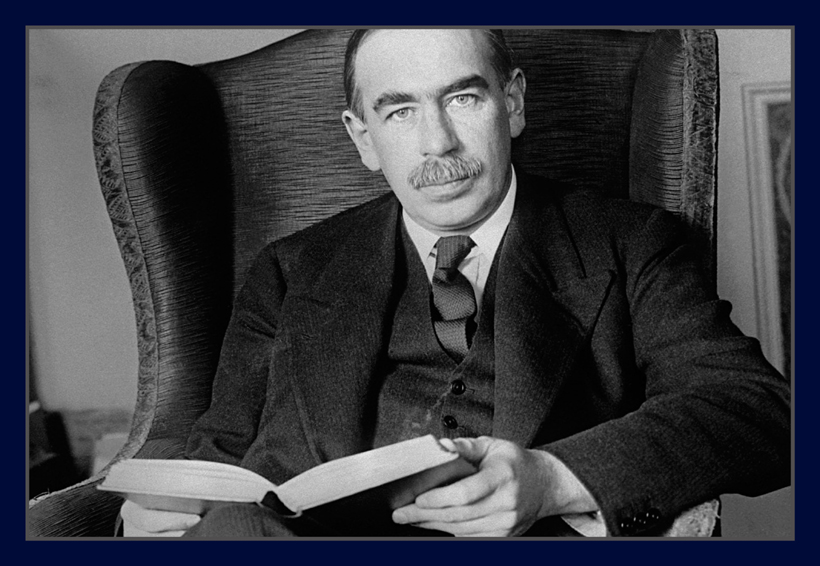

Na prática o Banco Central caiu na armadilha de liquidez em que a tentativa de oferta de dinheiro mais barato pouco contribui para estimular a economia. O economista John Maynard Keynes desenvolveu a teoria da “armadilha de liquidez” ao constatar que quando as taxas de juros caíram a um patamar muito baixo, quase nulo, “a política monetária perde tração”, ou seja: a capacidade de produzir efeitos sobre a atividade da economia.

O economista John Maynard KeynesOs estímulos de retomada da economia, segundo o próprios Keynes, podem ocorrer com medidas fiscais. O governo deve destinar dinheiro às empresas e fazer grandes investimentos em obras de infraestrutura, ou simplesmente dar dinheiro às pessoas para que volte uma relação de equilíbrio entre a oferta de produção e o consumo. A retomada das atividades das empresas vai gerar produção, consumo e empregos. O governo aos poucos vai recuperar suas capacidade de arrecadação de impostos e assim pode dar mais estímulos à economia até que seja obtido um novo patamar de equilíbrio sem riscos de inflação. Neste novo patamar da economia em um quadro de normalidade, as taxas de juros do BC voltam a recuperar sua capacidade na política monetária.

Neste momento de queda de produção e consumo a redução dos juros tem pouca eficácia. A nova taxa selic, ao contrário, deve prejudicar a renda de pessoas, porque a partir de agora quem tiver aplicações em poupança ou entrar em fundos lastreados com papéis do Tesouro Nacional estará tendo perda real de patrimônio. Quem sai ganhando é o governo federal que terá um custo menor na rolagem da dívida e o sistema financeiro, que continua cobrando spread muito altos, pouco beneficiando o tomador de crédito.

Os integrantes do Comitê de Política Monetária do Banco Central(COPOM) discutiram a efetividade da política monetária como política de estímulo à demanda, com o uso de taxas de juros menores. “Concluíram que, embora neste momento seus efeitos sejam limitados, os mesmos serão relevantes para acelerar a recuperação econômica, quando as restrições impostas pela pandemia começarem a arrefecer”.

O Copom concluiu que há três principais canais de transmissão na economia. Primeiro, um choque de oferta, derivado da interrupção das cadeias produtivas. Segundo, um choque nos custos de produção, mensurado pela variação de preços das commodities e de importantes ativos financeiros. Terceiro, uma retração de demanda, proveniente do aumento da incerteza e das restrições impostas pela pandemia.

De acordo com a ata do Banco Central, “o primeiro efeito terá pouca importância quantitativa, devido à pouca interligação da economia brasileira com as cadeias de produção mundiais. O segundo efeito provavelmente implicará forte impacto desinflacionário no curto prazo. Contudo, sua importância deve ser relativizada, devido à sua natureza temporária e à volatilidade dos preços das commodities medidos em moeda local. Finalmente, o terceiro efeito tende a ser bastante significativo no horizonte relevante para a política monetária porque os efeitos da pandemia sobre a atividade podem ser expressivos”.

O cenário feito pela autoridade monetária teve uma deterioração significativa. O pior é que a epidemia ainda não atingiu o pico da curva e teremos que conviver com ele por muito tempo, até que seja produzida uma vacina ou identificado um medicamento eficaz para seu combate. Agora, se a inflação cair para 2% até o final do ano devido a queda do consumo e poder de compra dos brasileiros, na hipótese do BC manter as atuais taxas de juros nominais voltaríamos ter juros positivos em torno de 1% .